|

| 所属行业:黑色金属冶炼和压延加工业中位市盈率:16.81倍扣除后中位市盈率:16.02倍

2024年04月18日最新公告:柳钢股份关于申请注册发行超短期融资券和中期票据的公告(更多)

| | 注意:本页面行情存在延时,交易请以交易所实时价格为准,数值仅供参考,据此入市风险自担。 | |

| | | 涨跌排名 | | 涨跌排名(A股) | 1744 | | 换手排名(A股) | 5202 | | 总股本 | 25.63亿股 | | 流通股本 | 25.63亿股 |

| (黑色金属冶炼和压延..)涨跌前八名 | | 新钢股份 | 4.12 | +0.10 | +2.49% | | 甬金股份 | 18.13 | +0.44 | +2.49% | | 华菱钢铁 | 5.74 | +0.10 | +1.77% | | 望变电气 | 17.72 | +0.26 | +1.49% | | 武进不锈 | 8.85 | +0.12 | +1.37% | | 太钢不锈 | 3.70 | +0.05 | +1.37% | | 南钢股份 | 5.32 | +0.07 | +1.33% | | 首钢股份 | 3.13 | +0.04 | +1.29% |

| (黑色金属冶炼和压延..)涨跌后八名 | | 云路股份 | 81.00 | -1.69 | -2.04% | | 中信特钢 | 15.48 | -0.15 | -0.96% | | 酒钢宏兴 | 1.34 | -0.01 | -0.74% | | 河钢股份 | 2.16 | 0.00 | 0.00% | | 中南股份 | 2.28 | 0.00 | 0.00% | | 鞍钢股份 | 2.40 | 0.00 | 0.00% | | 包钢股份 | 1.60 | 0.00 | 0.00% | | 凌钢股份 | 1.66 | 0.00 | 0.00% |

|

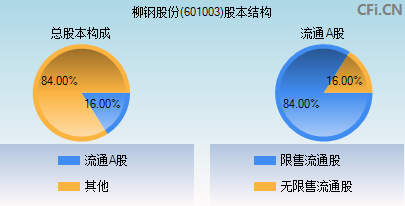

| | 柳钢股份(601003)公司概况>>详细 | | 公司名称 | 柳州钢铁股份有限公司 | | 所属行业 | 黑色金属冶炼和压延加工业 | | 成立日期 | 2000-04-14 | | 总股本(亿) | 25.63 | | 流通A股(亿) | 25.63 | | 限售股份(亿) | 0.00 | | 无限售股份(亿) | 25.63 |

| |  | | | 年度统计 | 同期历史 | 季度统计 | | 柳钢股份(601003)财务指标>>详细

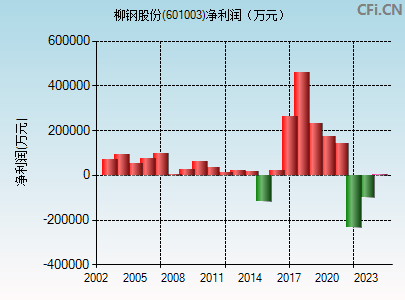

| | 截止日期 | 2023-09 | 2022-12 | 2021-12 | 2020-12 | 2019-12 | | 扣非每股收益 | -0.25元 | -0.94元 | 0.55元 | 0.66元 | 0.90元 | | 每股净资产 | 8.37元 | 8.77元 | 10.27元 | 9.70元 | 9.02元 | | 净利润(亿) | -5.16 | -23.42 | 14.47 | 17.19 | 23.42 | | 净资产(亿) | 215.84 | 225.62 | 265.43 | 248.83 | 232.08 | | 每股资本公积 | 0.05元 | 0.05元 | 0.03元 | 0.04元 | 0.76元 | | 每股未分利润 | 1.72元 | 1.92元 | 2.99元 | 2.73元 | 2.57元 | | 分红类型 | -- | -- | 现金分红 | 现金分红 | 现金分红 | | 分配方案 | 查看 | 查看 | 查看 | 查看 | 查看 |

柳钢股份(601003)财务指标>>详细

| | 截止日期 | 2023-09 | 2022-12 | 2021-12 | 2020-12 | 2019-12 | | 扣非每股收益 | -0.25元 | -0.94元 | 0.55元 | 0.66元 | 0.90元 | | 每股净资产 | 8.37元 | 8.77元 | 10.27元 | 9.70元 | 9.02元 | | 净利润(亿) | -5.16 | -23.42 | 14.47 | 17.19 | 23.42 | | 净资产(亿) | 215.84 | 225.62 | 265.43 | 248.83 | 232.08 | | 每股资本公积 | 0.05元 | 0.05元 | 0.03元 | 0.04元 | 0.76元 | | 每股未分利润 | 1.72元 | 1.92元 | 2.99元 | 2.73元 | 2.57元 | | 分红类型 | -- | -- | 现金分红 | 现金分红 | 现金分红 | | 分配方案 | 查看 | 查看 | 查看 | 查看 | 查看 |

柳钢股份(601003)财务指标>>详细

| | 截止日期 | 2023-09 | 2023-06 | 2023-03 | 2022-12 | 2022-09 | | 扣非每股收益 | -0.25元 | -0.11元 | 0.06元 | -0.94元 | -1.02元 | | 每股净资产 | 8.37元 | 9.21元 | 8.50元 | 8.77元 | 8.61元 | | 净利润(亿) | -5.16 | -1.45 | 2.69 | -23.42 | -25.91 | | 净资产(亿) | 215.84 | 222.06 | 228.27 | 225.62 | 220.77 | | 每股资本公积 | 0.05元 | 0.05元 | 0.05元 | 0.05元 | -- | | 每股未分利润 | 1.72元 | 1.99元 | 1.94元 | 1.92元 | 1.83元 | | 分红类型 | -- | -- | -- | -- | -- | | 分配方案 | 查看 | 查看 | 查看 | 查看 | 查看 |

| | 2023年12日31日最新业绩预告 |

| |  | | | 柳钢股份(601003)股本结构>>详细 | | 截止日期 | 2009-12-31 | | 总股本(亿股) | 25.63 | | A股合计(亿股) | 25.63 | | 流通A股(亿股) | 4.10 | | 限售流通A股(亿股) | 21.53 | | 实际流通A股(亿股) | 4.10 | | 股本变动公告日期 | 2010-04-22 |

| |  | |  | |  |

|